EU Commissievoorzitter von der Leyen heeft in Davos betoogd dat de EU niet van China wil ontkoppelen maar wel ‘derisken’. Wat dit afbouwen van risico’s kan betekenen, analyseren we aan de hand van de laatste McKinsey studie over hoe de multinationals hun China strategie herbekijken.

China en de multinationale bedrijven hebben enkele decennia een wederzijds voordelige relatie uitgebouwd. Tussen 1990 en 2019 groeide het Chinese bnp met bijna 10% jaarlijks en het gemiddeld inkomen steeg van $750 tot $13,000. Dit dynamisme was een magneet voor de multinationale bedrijven in een wereld die vlak of unipolair leek. Op een bepaald moment stelden de multinationals in het land 16 miljoen personen te werk en en stonden in voor de helft van de Chinese uitvoer.

De wereld is ondertussen veranderd door de corona pandemie, groeiende geopolitieke spanningen, inflatiedruk en oorlog. De multinationale bedrijven her beoordelen hun Chinapolitiek in het licht van deze nieuwe toestand. Onder het Trump bewind vond het anti-China narratief veld en president Biden lanceerde zowel wetten om China qua chips te boycotten als om bedrijven weer uit China naar de VS te lokken. Uit een bevraging bij de Amerikaanse multinationals blijkt dan ook dat het aantal bedrijven dat China één van de 3 top bestemmingen vindt, daalde van 77% in 2010 tot 45% in 2022. China stelt de multinationals ook voor risico’s. Toenemende spanningen met de VS en Europa riskeren de wereldwijde leverketens te verstoren, China veroudert snel, de vastgoed sector is risicovol en de schulden bereiken een hoge graad.

Gunstige factoren

De grootte van China houdt hun aandacht. Het Chinees bnp is nu 18 % van het wereldtotaal en even groot als dat van de totale EU. Verwacht wordt dat het Chinese bnp het komend decennium met tussen 2% en 5% stijgt. Zelfs als de groei maar 2% zou bedragen is dit bijkomend bnp tussen 2021 en 2030, groter dan dat van India in 2021. Indien het land met 5% groeit, komt het bijkomend bnp neer op de totaliteit van India, Indonesië en Japan samen. Te groot voor de multinationals om te negeren. In sommige nijverheden als auto’s, luxegoederen en industriële uitrusting vertegenwoordigt de Chinese markt al 25 % tot 40% van de wereldwijde omzet en multinationals hebben geen andere keus dan er te wedijveren.

De voortschrijdende verstedelijking en de groei van de middengroepen maakt de consumentenbasis zelfs nog groter en dit is aantrekkelijk voor een breed gamma van sectoren gaande van auto’s, bio farmaceutica, gezondheid van de verbruiker en amusement. Bovendien is China gezien zijn sterke band met Zuidoost-Azië aantrekkelijk voor de multinationals als uitvalsbasis naar deze landen.

De multinationals die hun verhouding met China herbekijken, zijn ook niet blind voor het feit dat het land een wereldwijde leider in innovatie wordt. In 2021 publiceerden Chinese vorsers in wetenschappelijke tijdschriften bijvoorbeeld 60.000 artikels over artificiële intelligentie, verreweg het meest in de wereld en voor de 26.000 in de VS en 9000 in het VK.

De hoog gegrepen milieudoelstellingen die China zich stelt, openen eveneens nieuwe mogelijkheden. Volgens een Wereldbank model zijn om de Chinese milieudoelstellingen te bereiken tegen 2060 enkel in de energie en transport sectoren $14 biljoen nodig.

Welke strategie?

De multinationals stellen zich de vraag of ze de juiste strategie hebben om in China te slagen. McKinsey heeft vastgesteld dat de kloof groter wordt tussen de multinationale bedrijven die tussen 2010 en 2020 het best presteerden en zij die het minder deden en die zelfs achteruit boerden tijdens de pandemie. Het aandeel van de multinationale bedrijven in de Chinese export dat in 2005 tot 58% opliep, viel ondertussen terug tot 34%.

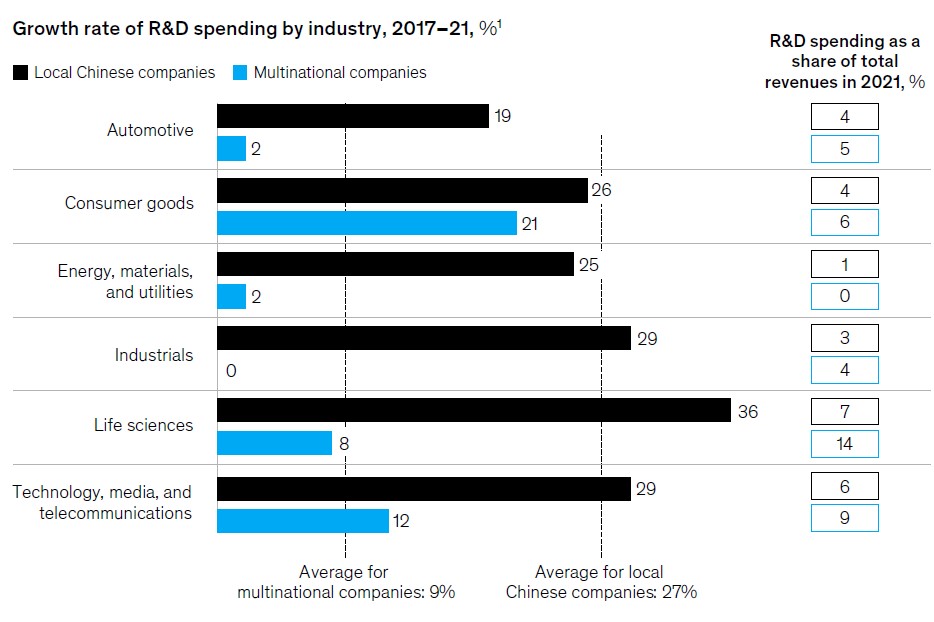

Lokale bedrijven die draagbare elektronica, kruidenierswaren en 5G infrastructuur verkopen, hebben het afgelopen decennium 20% tot 40 % marktaandeel gewonnen. De O&O-uitgaven van de grootste lokale beursgenoteerde bedrijven groeiden voorts tussen 2017 en 2021 drie keer zo snel als die van niet-Chinese Fortune 500-bedrijven (grafiek hoger). De Chinese consumenten verkiezen bovendien meer en meer lokale merken niet enkel wegens de lage prijs, maar om hun kwaliteit en innovatie.

Diverse strategiën

Volgens McKinsey hangt het antwoord van de vraag wat de juiste strategie is af van verschillende factoren. De Chinese automarkt vertegenwoordigt 31% van de wereldvraag en kan niet links gelaten worden. Om voordeel te halen uit de toegenomen vraag naar luxeproducten als whiskey heeft dranken bedrijf Diageo in China een O&O centrum geopend en een whisky mout distilleerderij. Daartegenover vroeg Apple aan zijn leveranciers om meer werk in Vietnam en India te laten gebeuren.

Bij de leveranciersketen zijn er drie grote strategieën: ‘In China voor China’, dus enkel voor binnenlands verbruik; een uitbouwen vanuit China van een regionale keten gericht op omringende landen en het blijven aanhouden van een wereldwijde leveranciersketen waarvan China deel uitmaakt. Japanse fabrikanten hebben hun voornemen geuit om minder afhankelijk te worden van de Chinese markt.

Ook qua innovatie zijn er meerdere wat gelijkaardige opties. Ofwel opbouwen van O&O centra voor de lokale markt ofwel O&O in functie van de wereldmarkt. Astra Zeneca heeft in 2019 een Chinees team met 1000 werknemers opgezet dat globaal O&O verricht . Omdat Chinese verbruikers lokale merken verkiezen, heeft L’Oréal het Chinees schoonheidsmerk Magic Holding opgekocht. Wat het recruteren van talent betreft, kunnen de bedrijven wellicht ook expats combineren met lokale krachten. Feit is dat meer en meer in het buitenland opgeleide Chinezen naar eigen land terugkeren en dat het aantal hoger opgeleiden in China zelf van 8 miljoen in 2010 tot 12 miljoen steeg in 2021.

Kortom er bestaat geen eenvormig sjabloon voor de toekomstige bedrijfsstrategie in China. Veel hangt af van de sector en de beoordeling van hoe de leveranciersketen best georganiseerd wordt, hoe het O&O best verloopt of het bedrijf merken wil aanpassen aan de lokale markt en in hoever daarbij beroep gedaan wordt op lokale arbeidskrachten maar ook op lokaal kapitaal.

Toespraak in Davos door von der Leyen